หนึ่งในสถานการณ์ที่เลวร้ายที่สุดในการให้ยืมเงินคือผู้มาขอยืมไม่ยอมคืนเงิน แล้วอยู่ ๆ ก็ชิ่งหนีหายไป ความเลวร้ายนี้ส่งผลกระทบไปทุกหย่อมหญ้า ไม่ว่าจะเป็นการยืมเงินระหว่างเพื่อนหรือคนรู้จัก ก็อาจนำมาซึ่งความกระอักกระอ่วนใจว่าจะต้องทวงยังไง และอาจนำไปสู่การเสียเพื่อนได้ หรือที่ร้ายแรงกว่านั้นถ้าเป็นการกู้ยืมเงินจากสถาบันการเงินและมีการเบี้ยวหนี้เกิดขึ้น ก็อาจนำมาสู่ภาวะขาดทุนไปจนถึงการล้มละลายของสถาบันการเงินนั้นได้เลยหากไม่มีการจัดการความเสี่ยงที่ดีพอ

ปัญหานี้ส่งผลกระทบโดยตรงกับการเคหะแห่งชาติ เพราะด้วยพันธกิจของการเคหะแห่งชาติในการพัฒนาที่อยู่อาศัยและให้ความช่วยเหลือทางการเงินแก่ประชาชนผู้มีรายได้น้อยที่ต้องการมีที่อยู่อาศัยเป็นของตนเอง แต่ในขณะเดียวกันยังต้องบริหารทรัพย์สินให้เกิดมูลค่าเพิ่มและนำไปใช้ให้เกิดประโยชน์อย่างมีประสิทธิภาพ จึงกลายเป็นความท้าทายของการเคหะแห่งชาติอย่างหลีกเลี่ยงไม่ได้ในการจัดการกับความเสี่ยงในการให้สินเชื่อเหล่านี้

คำถามคือแล้วจะควบคุมความเสี่ยงนั้นให้อยู่ในระดับที่ยอมรับได้ได้อย่างไร จะให้ดูโหงวเฮ้งของผู้มาขอสินเชื่อ (โดยในศัพท์เทคนิคของการเคหะแห่งชาติจะเรียกว่า การเช่าซื้อ) ก็อาจจะโหดร้ายเกินไป เพราะลักษณะกายภาพภายนอกของใครสักคนไม่ได้เป็นตัวตัดสินพฤติกรรมของเขา เลยมีความพยายามสร้างหลักเกณฑ์บางอย่างที่อาจขึ้นกับอาชีพ เงินเดือน และอื่น ๆ ว่าถ้าผู้มาขอสินเชื่อทำอาชีพนี้ เงินเดือนเท่านี้ และอื่น ๆ นั้นน่าจะมีความเสี่ยงที่จะค้างชำระหนี้ แต่การได้มาซึ่งเงื่อนไขเหล่านี้ต้องอาศัยความรู้และประสบการณ์จากข้อมูลที่ผ่านมาทั้งหมดว่าในบรรดากลุ่มผู้ที่ค้างชำระหนี้มีลักษณะบางอย่างที่ร่วมกันหรือไม่ อย่างไร และเช่นเดียวกันกับในบรรดากลุ่มผู้ขอสินเชื่อที่ไม่เคยต้องค้างชำระหนี้นั้นมีลักษณะพฤติกรรมใดที่เกิดขึ้นร่วมกันอยู่บ้าง

ยินดีต้อนรับสู่ machine learning

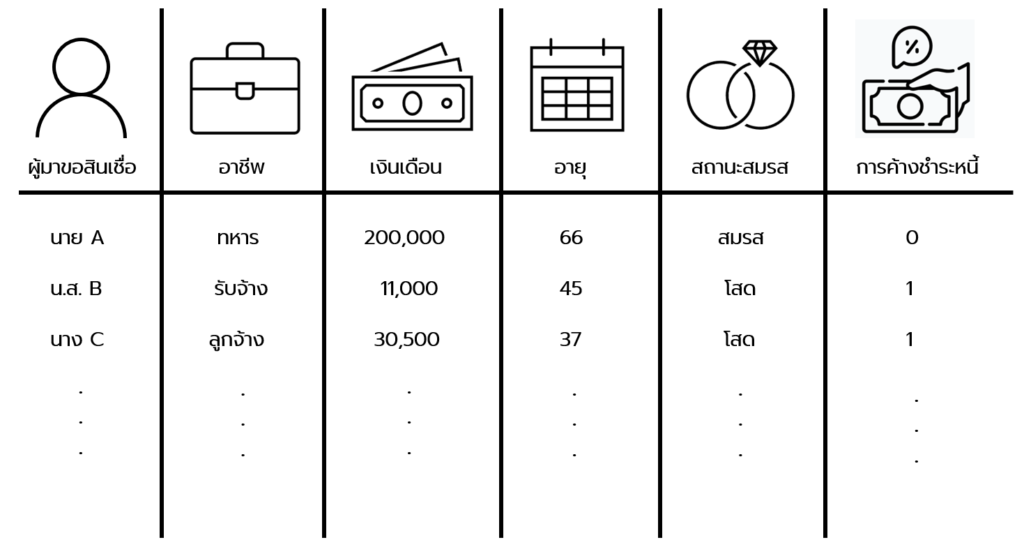

เดิมทีภาระการสร้างหลักเกณฑ์ต่าง ๆ เหล่านี้อาจตกเป็นของเจ้าหน้าที่ที่เกี่ยวข้องในการพิจารณาสินเชื่อ แต่ด้วยเทคโนโลยีในปัจจุบันที่มีความพร้อมในการประมวลผลข้อมูลที่มีขนาดใหญ่ขึ้น รวมทั้งความรู้ต่าง ๆ ทางด้านการเรียนรู้ของเครื่อง (machine learning) ที่เพิ่มมากขึ้นก็ได้สร้างความเป็นไปได้ในการคิดค้นหลักเกณฑ์ที่สมเหตุสมผลโดยอาศัยข้อมูลลักษณะประชากรและข้อมูลทางพฤติกรรมการเงินของผู้มาขอสินเชื่อในอดีต ที่มีความเป็นไปได้ว่าจะเป็นปัจจัยที่ทำให้เกิดการค้างชำระหนี้ เช่น อาชีพ เงินเดือน อายุ และสถานะสมรส พร้อมกับการกำกับว่าคน ๆ นั้นมีการค้างชำระหนี้หรือไม่ โดยอาจให้ตัวเลข 1 แทนการมีการค้างชำระหนี้ และ 0 แทนการไม่ค้างชำระหนี้ อย่างเช่นที่แสดงในรูปที่ 1

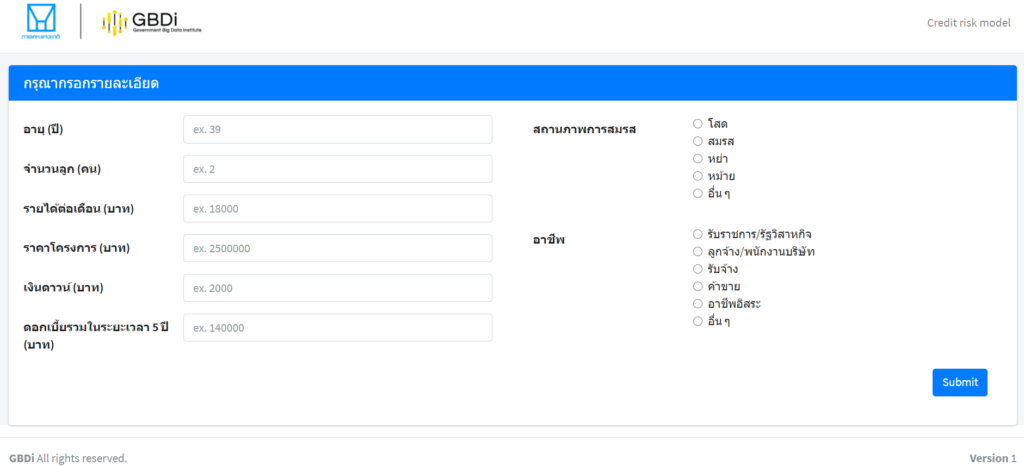

โดยการใช้รูปแบบการเรียนรู้แบบมีผู้สอน (supervised machine learning) สร้างแบบจำลองทางคณิตศาสตร์เพื่อจำแนกผู้มาขอสินเชื่อแต่ละคนว่าควรจะอยู่ในกลุ่ม 1 (ค้างชำระหนี้) หรือกลุ่ม 0 (ไม่ค้างชำระหนี้) และเมื่อมีผู้มาติดต่อเพื่อขอสินเชื่อจากการเคหะแห่งชาติ เจ้าหน้าที่ผู้พิจารณาการอนุมัติสินเชื่อก็เพียงแค่กรอกรายละเอียดต่าง ๆ อย่างเช่นในตัวอย่างนี้คืออาชีพ เงินเดือน อายุ และสถานะสมรสในแบบจำลองเพื่อคำนวณความเสี่ยงที่จะค้างชำระ เพื่อประกอบการตัดสินใจว่าจะพิจารณาอนุมัติให้สินเชื่อหรือเปล่า โดยรูปที่ 2 จะเป็นการแสดง web interface สำหรับการคำนวณความเสี่ยงการค้างชำระหนี้ของการเคหะแห่งชาติที่ถูกพัฒนาขึ้นโดย Government Big Data Institute (GBDi)

จาก machine สู่การตัดสินใจ

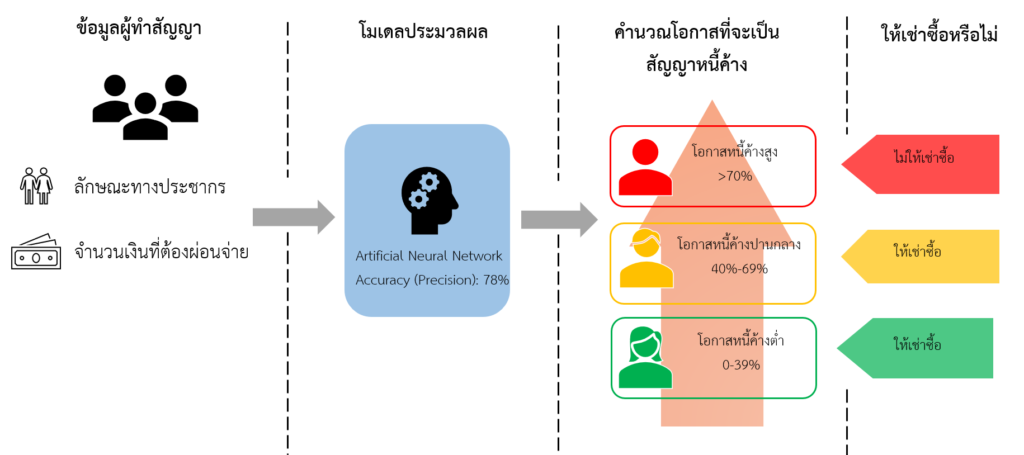

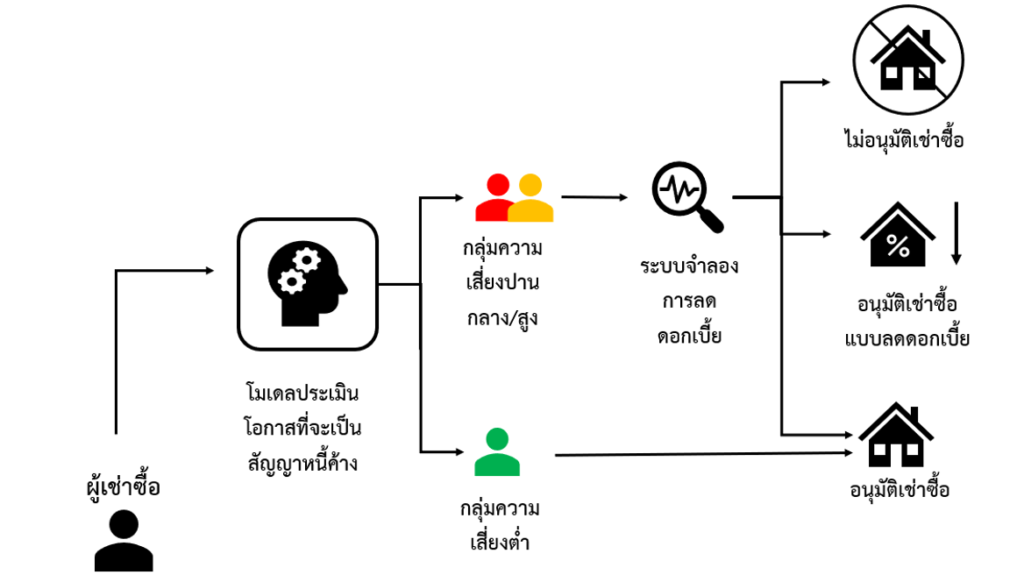

หลังจากได้ผลการประเมินความเสี่ยงของผู้ทำสินเชื่อกับการเคหะแห่งชาติด้วยแบบจำลองคณิตศาสตร์ตามกระบวนการของ machine learning แล้ว จะนำผลความเสี่ยงเหล่านั้นมาแบ่งเป็นกลุ่มความเสี่ยง 3 กลุ่ม ได้แก่ กลุ่มเสี่ยงต่ำ กลุ่มเสี่ยงปานกลาง และกลุ่มเสี่ยงสูง โดยอาจตั้งเกณฑ์เพิ่มเติมว่าถ้าผู้มาขอสินเชื่อคนใหม่ติดต่อเข้ามาขอเช่าซื้อที่อยู่อาศัย และถูกคำนวณได้ว่าอยู่ในกลุ่มเสี่ยงสูง ก็อาจจะไม่อนุมัติให้สินเชื่อเพื่อเช่าซื้อได้ แต่ถ้าถูกจัดให้อยู่ในกลุ่มเสี่ยงต่ำหรือเสี่ยงปานกลางก็อาจจะอนุมัติให้ทำสินเชื่อได้

แต่ด้วยค่าเสียโอกาสที่เกิดขึ้นจากการสูญเสียผู้ขอสินเชื่อชั้นดีที่ถูกจัดให้อยู่ในกลุ่มเสี่ยงสูง ทั้ง ๆ ที่เขาอาจผ่อนชำระทุกงวดแล้วก็ตาม และในขณะเดียวกันก็ต้องระวังกรณีที่ผู้ขอสินเชื่อที่ไม่เคยผ่อนชำระเลยจนทำให้เกิดเป็นหนี้เสีย แต่ดันถูกจัดให้อยู่กลุ่มเสี่ยงต่ำหรือเสี่ยงปานกลางเช่นกัน ด้วยเหตุนี้จึงได้พัฒนาระบบที่จะช่วยลดค่าเสียโอกาสโดยที่ยังคงประสิทธิภาพในการจำแนกกลุ่มคนได้เช่นเดิม นั่นคือ ระบบการลดดอกเบี้ยจากการขอสินเชื่อเพื่อเช่าซื้อที่อยู่อาศัย ซึ่งพิจารณาเฉพาะผู้ขอสินเชื่อที่ถูกจัดให้อยู่ในกลุ่มเสี่ยงปานกลางและเสี่ยงสูง โดยการปรับค่าดอกเบี้ยในช่วงที่กำหนดเพื่อลดความเสี่ยงในการค้างชำระของผู้ขอสินเชื่อ

อีกขั้นของการตัดสินใจ

จากการใช้ประโยชน์ของข้อมูลโดยการเรียนรู้รูปแบบพฤติกรรมของกลุ่มผู้ที่ค้างและไม่ค้างชำระหนี้ ทำให้การเคหะแห่งชาติสามารถใช้แบบจำลองทางคณิตศาสตร์เพื่อคำนวณความเสี่ยงของผู้มาขอสินเชื่อได้ และสามารถใช้เป็นข้อมูลประกอบการตัดสินใจในการพิจารณาอนุมัติสินเชื่อที่อยู่อาศัยได้ด้วยความมั่นใจที่มากขึ้น ซึ่งเป็นการยกระดับกระบวนการทำงานให้สอดคล้องกับการพัฒนาไปของเทคโนโลยี อีกทั้งยังเป็นประโยชน์ต่อผู้มาขอสินเชื่อเช่นกันที่จะได้รับการพิจารณาสินเชื่อที่รวดเร็วทันใจ

มากกว่านั้นทางการเคหะแห่งชาติสามารถศึกษาเพิ่มเติมในส่วนของรูปแบบความสัมพันธ์ระหว่างปัจจัยต่าง ๆ ที่มีอิทธิพลต่อการผิดนัดชำระหนี้ของผู้มาขอสินเชื่อ เพื่อนำไปสู่การออกนโยบายเพื่อป้องกันสินเชื่อที่เป็นหนี้เสีย หรือเพื่อจัดโครงการส่งเสริมให้มีผู้มาขอสินเชื่อได้อย่างทั่วถึงมากยิ่งขึ้น

เนื้อหาโดย ภคภูมิ สารพัฒน์

ปรับปรุงและแก้ไขโดย นนทวิทย์ ชีวเรืองโรจน์

Data Scientist

Government Big Data Institute (GBDi)

- Pakhapoom Sarapat, PhDhttps://temp.bdi.or.th/en/author/pakhapoom/28 June 2021

- Pakhapoom Sarapat, PhDhttps://temp.bdi.or.th/en/author/pakhapoom/10 May 2021

- Pakhapoom Sarapat, PhDhttps://temp.bdi.or.th/en/author/pakhapoom/3 May 2021

- Pakhapoom Sarapat, PhDhttps://temp.bdi.or.th/en/author/pakhapoom/1 April 2021

- Nontawit Cheewaruangroj, PhDhttps://temp.bdi.or.th/en/author/nontawit/

- Nontawit Cheewaruangroj, PhDhttps://temp.bdi.or.th/en/author/nontawit/

- Nontawit Cheewaruangroj, PhDhttps://temp.bdi.or.th/en/author/nontawit/

- Nontawit Cheewaruangroj, PhDhttps://temp.bdi.or.th/en/author/nontawit/